کارشناسان، رشد افسارگسیخته نقدینگی که ناشی از کسری بودجه دولتها و بیضابطه بودن سیستم بانکی است را از علل تورمهای بالا می دانند که دولت سیزدهم نیز از ابتدای روی کار آمدن، برقراری انضباط مالی که منجر به عدم استقراض دولت از بانک مرکزی و در نتیجه کنترل تورم میشود را جزو اهداف خود عنوان کرد. اکنون که 10 ماه از عمر دولت سیزدهم سپری شده، سوال اینجاست که آیا دولت آیت الله رئیسی در مسیر کاهش پایدار تورم گام برداشته است یا خیر. ولی نظر کارشناسان بر این است که دولت سیزدهم با وجود این که تاکید بر عدم استقراض از بانک مرکزی را داشته اما شواهد حاکی از رشد پایه پولی و افزایش نرخ تورم است. ولی دولت همچنان منکر استقراض از بانک مرکزی است، اما واقعیت اقتصاد و معیشت مردم چیز دیگری را نشان می دهد. در واقع در اقتصاد نمیتوان سکان نظام پولی و بانکی را به دست هرکسی سپرد به گونه ای که مسئولانی که عهده دار اقتصاد کشور شدهاند باید کاربلد باشند؛ از رئیس جمهور گرفته تا رئیس بانک مرکزی.

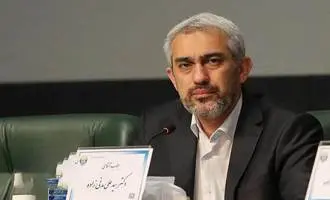

از آنجا که بانک مرکزی نقش به سزایی در اجرای ماموریتهای محوله به این حوزه مهم و موثر در اقتصاد کشور را عهده دار است ضروری است تا چالشها و ظرفیتهای پیش روی بانک مرکزی به خوبی شناسایی و در جهت استفاده مطلوب از این ظرفیتها و یا عبور از چالشهای پیش رو برنامه ریزی صحیحی صورت گیرد. در این زمینه با علی سعدوندی استاد اقتصاد و کارشناس ارشد مسائل بانکی گفتگویی انجام شد که در ادامه می خوانیم:

حدود 10 ماه از دولت آیت الله رئیسی می گذرد، چه سیاست های جدید بانکی اعمال شده، هدف آن سیاست ها چه بوده و آیا به هدفشان رسیده اند؟

دولت سیزدهم علی الرغم شعارهایی که داده لااقل از نظر نظام بانکی سیاست های بانکی تغییر چندانی نداشته و همان اشتباهات دولت قبل ادامه یافته است. در حقیقت بانک مرکزی چراغ خاموش حرکت کرده است و سیاست های جدیدی را در این حوزه مهم شاهد نبودیم. یک کاری که در دولت سیزدهم انجام شده این بوده که اسامی بدهکاران بانکی منتشر شد که یک طلسمی بود که شکسته شد اما همین موضوع جنبه های منفی داشته است، دلیلش این است که اولا در اسامی بدهکاران بنا بود اسامی همه تسهیلات بزرگ منتشر شود صرف نظر از این که این تسهیلات جاری هستند یا غیرجاری، معوق هستند یا غیر معوق، اما این کار را نکردند و وزارت اقتصاد فقط تسهیلات معوق را منتشر کرد که سالیان سال معوق بوده و هیچ امیدی هم به بازگشت آن ها نیست. بانک مرکزی یک سری فایل های اکسل از بانک های مختلف دریافت کرده که معلوم است هیچ نظارتی روی آن ها نبوده است، زیرا کیفیت فایل ها بسیار متفاوت است و اصلا معلوم نیست برخی از بانک ها وثیقه دارند یا خیر و کیفیت وثیقه ها به چه نحوی است، بنابراین افشای اطلاعات به درستی انجام نشده است.

در مرحله بعدی، افشای اطلاعات تنها یکی از اقدامات، برای بازگرداندن پول به بانک ها است که باید انجام می شد، اما مسئله اصلی این است که باید لایحه حمایت از سوت زنان به تصویب می رسید تا افرادی که در این موارد فسادی را مشاهده می کنند، اطلاع دهند.

در دولت سیزدهم اسامی بدهکاران بانکی منتشر شد که یک طلسمی بود که شکسته شد اما همین موضوع جنبه های منفی داشته است، دلیلش این است که اولا در اسامی بدهکاران بنا بود اسامی همه تسهیلات بزرگ منتشر شود صرف نظر از این که این تسهیلات جاری هستند یا غیرجاری، معوق هستند یا غیر معوق، اما این کار را نکردند و وزارت اقتصاد فقط تسهیلات معوق را منتشر کرد که سالیان سال معوق بوده و هیچ امیدی هم به بازگشت آن ها نیست

همچنین تسهیلات در بانک های بزرگ امهال و استمهال می شود یعنی جایگزینی صورت می گیرد. به گونه ای که فردی بدون طی کردن ضوابط، شرکت جدیدی تاسیس می کند و بانک معادل وام قبلی به این فرد وام جدید اعطا می کند و وام قبلی را پوشش می دهد، اما در دنیا وام با وام به این صورت جایگزین نمی شود و مشتری باید از منابع خود وام قبلی را پرداخت کند، بعد شایستگی خواهد داشت تا وام جدید دریافت کند. بنابراین این معضلی خطرناک است که در بانک های ما به راحتی صورت می گیرد.

و اما برخی خبرهایی هم مطرح است، مبنی بر این که مثلا افرادی که عضو هئیت مدیره بانک ها هستند آزمون هایی را طی کنند، اما مسئله اینجاست که چه افرادی سوالات را مطرح می کنند؟ این افراد تا چه اندازه با ریسک های بانکی آشنایی دارند؟ آیا مدارک بین المللی مثل FRM را دریافت کرده اند؟ این سوالات مهمی است که هنوز جواب درستی برای آن ها پیدا نکرده ایم.

در ادامه باید به عملیات بازار باز اشاره کنم که در دوسال گذشته انجام شده و مطلقا به اهداف خود نرسیده است. موضوع دیگر هدایت اعتبار است که اگر به درستی انجام نشود می تواند خسارت به بار بیاورد. در ادامه باید به تورم اشاره کنم و باید تاکید کنم که کنترل تورم با سخنرانی حل نمی شود، تورم نسبت به سال های قبل بدتر شده و روند رو به وخامت است و مشخصا اعتبار کافی را بانک مرکزی در قامت سیاست گذار اقتصاد کشور نزد فعالان اقتصادی ندارد و هیچ تلاشی هم برای کسب اعتبار نمی کند. این موارد که گفته شد انتظار این بود تا دولت سیزدهم مشکلات را بررسی و در صدد حل آن ها برآید اما این دولت حتی به دنبال این مسائل مهم هم نرفته است.

در میان مشکلاتی که اشاره داشته اید، آیا انتشار اوراق ارزی که به تازگی از طرف بانک مرکزی اعلام شده را می توان مشکلی دانست که به کوه مشکلات کنونی اضافه شده باشد؟

بله در این شرایط اعلام این تصمیم خیلی عجیب است. در دنیا خیلی روی این مسئله تاکید شده که یکی از مهم ترین ابزارهای سیاست گذاری بودجه ای، انتشار اوراق به پول ملی باشد. انتشار اوراق ارزی تجربه ای است که در سال های قبل داشته ایم، اما کج دار و مریض انجام شد و نتیجه مثبتی حاصل نشد. در حال حاضر با وجود این که تا امروز مشخص نشده که با برنامه مشخصی کل کسری بودجه به سمت انتشار اوراق باشد و هنوز هم با برنامه های غیرشفاف کسری بودجه تامین می شود، این تصمیم اعلام شد؛ معلوم است نتیجه آن چه خواهد بود! باوجود این که دولت می تواند به بانک ها اوراق بفروشد اما بانک ها را مجبور می کند که وام به دولت بدهند و تبدیل به وام های معوق می شود و در نهایت تبدیل به تورم و نقدینگی می شود. انتشار اوراق در همه جای دنیا یک ابزار شفابخشی برای اقتصاد به خصوص شفای دردجانسوز تورم بوده، اما این اوراق در ایران بی اعتبار است، بعد اوراق به پول خارجی منتشر می شود!؟ نکته عجیب دیگر این است که بانک مرکزی می خواهد اوراق ارزی را منتشر کند. مگر در دنیا بانک های مرکزی اوراق منتشر می کنند؟ این اوراقی که منتشر می شود قرار است کجا خرج بشود؟ اگر دولت اوراق ارزی منتشر می کرد، می گفتند قرار است صرف مخارج ارزی دولت شود؛ اگر پتروشیمی اوراق ارزی منتشر می کرد، مشخص بود که از حاصل منابع طرح های توسعه ای پتروشیمی، داشته باشد؛ اما وقتی بانک مرکزی اوراق منتشر می کند یک شائبه ای پیش می آید که نکند بانک مرکزی می خواهد این اوراق را در بازار بفروشد تا بازار ارز را به طور مصنوعی و کوتاه مدت کنترل کند.

کنترل تورم با سخنرانی حل نمی شود، تورم نسبت به سال های قبل بدتر شده و روند رو به وخامت است و مشخصا اعتبار کافی را بانک مرکزی در قامت سیاست گذار اقتصاد کشور نزد فعالان اقتصادی ندارد و هیچ تلاشی هم برای کسب اعتبار نمی کند. این موارد که گفته شد انتظار این بود تا دولت سیزدهم مشکلات را بررسی و در صدد حل آن ها برآید اما این دولت حتی به دنبال این مسائل مهم هم نرفته است

فرض را بر این می گذاریم که با این کار بازار ارز کنترل شد، اما بعد از دوسال که سررسید این اوراق برسد و اگر قیمت ارز 50% بالاتر از امروز بود، بانک مرکزی در آن زمان چه باید بکند؟

باید از بازار، ارز خریداری کند تا این اوراق را پس بدهد، در آن زمان اگر منابع ارزی کشور به حدکافی نباشد و یا بازار دچار التهاب و بحران باشد، قطعا دچار چرخه خرید تورمی خواهیم شد، به این صورت که مرتبا بانک مرکزی باید پول چاپ کند و ارز را در قیمت بالاتر خریداری کند و این ارز را صرف خرید اوراق ارزی کند و قطعا آن پولی که چاپ کرده باعث تورم بیشتر می شود و این تورم هم باعث افزایش قیمت ارز می شود و این چرخه معیوب همان چرخه معیوب ونزوئلا است که تورم این کشور را به بالای یک میلیون درصد رسانده است. آیا ما بنا داریم در این شرایط ویژه، ونزوئلا را در کشور ایران شبیه سازی کنیم؟ یا هدف دیگری در این انتشار اوراق ارزی است؟! من توصیه اکید داشتم و دارم که هر نوع سیاست بانک مرکزی، وزرات اقتصاد یا مجموعه دولت که بنا دارند اجرا کنند باید آن کارشناسی که پشت آن سیاست است، سینه سپر کند و آشکارا از طرح دفاع کند. مثلا هدفمندی یارانه ها و حذف ارز 4200 تومانی که به این صورت اجرا شدند؛ چه افردی طراح این سیاست ها بوده اند؟ و الان در زمینه اوراق ارزی چه فردی با کدام اهداف این طرح را ارائه داده است؟ در مجموع انتشار اوراق ارزی صحیح نیست و تنها در موارد استثنایی توصیه می شود. این تصمیم درست مثل خودرویی است که به سمت دره می رود و ما پای خود را روی گاز گذاشته ایم! این باید برای جامعه روشن شود، تا وقتی این شفاف سازی ها صورت نگیرد، می تواند وضعیت کشور را به سمت خطرناکی ببرد.

پیشنهاد شما در این زمینه چیست؟

همان کارهایی که در دنیا انجام می شود. باید دولت اوراق ریالی منتشر کند و بانک مرکزی در بازار ثانویه این اوراق را تحت عنوان عملیات بازار باز، بازار گردانی کند و این مستلزم این است تا یک شورایی از کارشناسان عالی رتبه به وجود آیند تا نرخ بهره و نرخ بازار بین بانکی را به درستی تعیین کنند و این موارد باید در کنار نظارت بر بانک ها صورت بگیرد. نظارت بر بانک ها نیاز به یک دستگاه مستقل دارد، در دنیا معاونت نظارتی بانک مرکزی را ریاست بانک مرکزی تعیین نمی کند!. بنابراین تشکیل این شورا بهترین شکل ممکن است که می توانیم در ایران هم داشته باشیم. در حال حاضر ما نسبت به وضعیت عادی که در کشورهای دیگر است، فاصله نجومی داریم، یعنی چند هزار سال نوری فاصله است بین نظام بانک مرکزی ما که صندوق اعانه دولتی است و نظام بانک مرکزی مستقلی که باید می بود ولی نیست.

انتشار اوراق در همه جای دنیا یک ابزار شفابخشی برای اقتصاد بخصوص شفای دردجانسوز تورم بوده، اما این اوراق در ایران بی اعتبار است، بعد اوراق به پول خارجی منتشر می شود!؟ نکته عجیب دیگر این است که بانک مرکزی می خواهد اوراق ارزی را منتشر کند. مگر در دنیا بانک های مرکزی اوراق منتشر می کنند؟ این اوراقی که منتشر می شود قرار است کجا خرج بشود؟ وقتی بانک مرکزی اوراق منتشر می کند یک شائبه ای پیش می آید که نکند بانک مرکزی می خواهد این اوراق را در بازار بفروشد تا بازار ارز را به طور مصنوعی و کوتاه مدت کنترل کند

سیستم بانکی چگونه می تواند از مشکلاتی که مثال یک کلاف سردرگم شده، رهایی یابد؟

ما باید از علم و تجربه دنیا درس بگیریم. در تمام دنیا کشوری نبوده که بانک مرکزی آن مستقل نباشد و بتواند تورم را کنترل کند، مگر در نظام های خاص مثل کره شمالی که یک سیستم کمونیستی است و همه چیز تحت کنترل است. آیا ما باید به سمت کره شمالی برویم؟ اگر به سمت کره شمالی برویم آیا فقر افزایش پیدا می کند یا خیر؟ معیشت مردم بهتر می شود یا بدتر؟ هر فردی جواب این را می داند. در کوبا و کره شمالی معیشت مردم بدتر و فقیرتر شده اند. در نتیجه ما باید از تجربه دنیا استفاده کنیم. بانک مرکزی باید مستقل باشد و یک هئیت مستقل باید نرخ سود بین بانکی را تعیین کند، باید عملیات بازار باز اجرا شود و کسری بودجه دولت تنها و تنها باید از طریق اوراق تامین شود. در نظام بانکی وام ها چه از سوی دولت و چه از سوی افراد مرتبط، تسهیلات تکلیف نشود یعنی بانک باید مستقل باشد و به صورت حرفه ای تخصیص منابع را انجام دهد. اگر این موارد صورت بگیرد از بسیاری از مشکلات رها خواهیم شد.

اما تاکنون دولت سیزدهم علی الرغم شعارهایی که داده در سیاست های بانکی تغییر چندانی نداشته است و همان خطاهای دولت قبل ادامه می یابد. الان جناح مخالف دولت پیشین سرکارند ولی همان کارها را ادامه می دهند اما از کارشناسان انتظار دارند این خطاها تایید شود! بنده حقیقت را خواهم گفت و حقیقت این است که شرایط به مراتب بدتر از دولت قبل است. حقیقت این است که روند بانکداری مرکزی در چند دهه گذشته نزولی بوده است. در این شرایط همه همدیگر را تایید می کنند! اما به نظر من عملکرد نظام بانکی در 50 سال گذشته هیچ تاییدی ندارد و سیاست پولی، ارزی و بودجه ای ما همان است که در زمان هویدا بوده است و این ضعف در اقتصاد باعث تحریم های سنگین شده است. اگر ما از اقتصاد قوی برخوردار باشیم هیچ کشوری اگر هم بخواهد، نمی تواند ما را تحریم کند.

دیدگاه تان را بنویسید